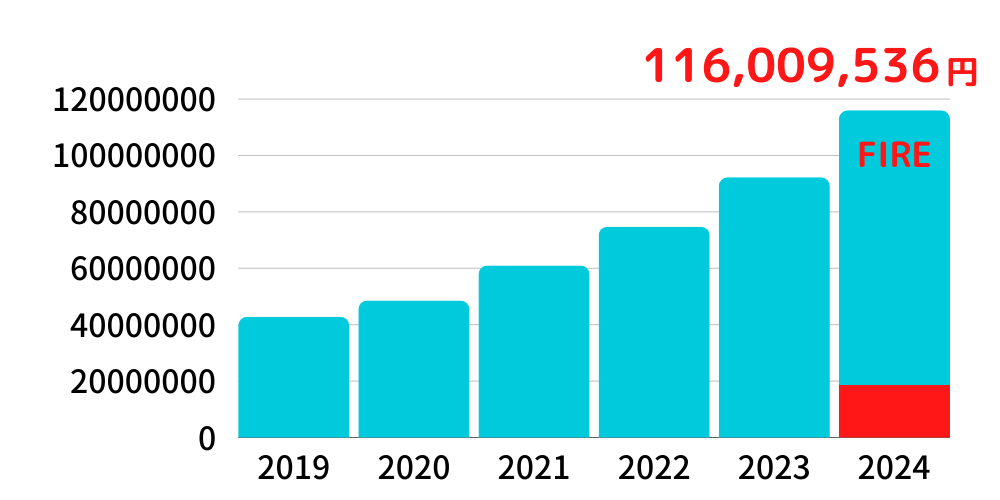

- FIREした4人家族の資産の毎年の変化

- FIREした人は資産を実際どのように取り崩しているか

こんにちは!2024年に資産1億円でFIREしたテンです。

このページでは、2024年時点での私たち家族の資産状況を紹介します。

結論として、2024年は昨年から総資産が約2,500万円増加し、1億1,600万円になりました。

そこから証券資産の4%を取り崩し、現金2100万円で今年は暮らしていこうと考えています。

1個ずつ詳しく説明していきますね。

資産残高

2024年は昨年2023から約2500万増えて1億1600万円になりました。

ついに資産1億円突破! FIREする年としてちょうどキリがよかったです

資産の伸びも過去イチでしたね。好況な投資市場に助けられました。

グラフの赤の部分は現金を示しています。

2000万円に少し足りないくらい。毎年これくらいのキャッシュをキープしたいなと思っています。理由は”取り崩しルール”のところで詳しく書きます。

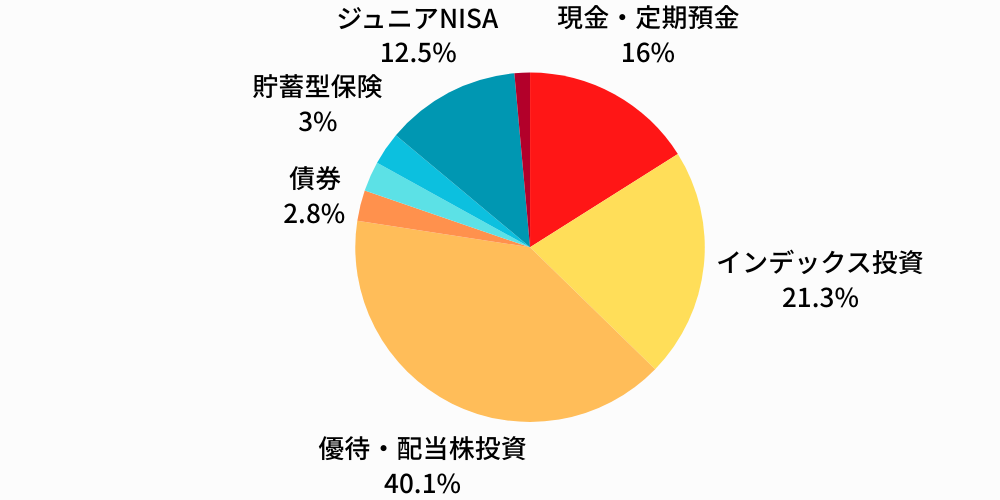

アセットアロケーション(資産割合)

アセットアロケーションで意識していることは1つ。

現金2000万円を残し、あとは投資する。これだけです。優待・配当株投資は気が向いたとき、「割安かな~」と思ったものを適当に買っています。インデックス投資は定期積立。

今年までは働いていたので、純粋に投資するだけでしたが、これからは取り崩しフェーズなので、もうちょっとバランスを考えていこうと思います。具体的には債券の比率をゆっくり引き上げていくつもりです。

株だけだと毎年の増減が大きくなりすぎますからね

値動きの小さい債券を混ぜて、資産評価額を安定化させます

今年の取り崩し結果

基本は4%ルールに従って、私独自の条件をつけて定率で取り崩しています。

今年は約240万円ほどを現金化しました。

取り崩しルール

- 毎年4月末の資産棚卸し時に現金2,000万円以上あれば、取り崩ししない

- 取り崩しは証券資産総額の4%を売却し現金化

- 売却はリバランスを兼ねて株式と債券の比率を5:5に調整

FIREしたからって何も考えず毎年取り崩していると、現金が増えすぎて資産成長が鈍ってしまいます。

だから私は現金2000万円をしきい値にして、取り崩すかどうかを判断することにしました。

2000万円はだいたい我が家の生活費5年分。リーマンショック時の暴落が回復するのにだいたい5年くらいかかったらしいので、5年くらい投資の助けなしで暮らせたら大丈夫かなと考えました。

これでも現金持ちすぎとは思います。うちは超安定志向なので笑

取り崩すと決めたら、あとは4%ルールに従って取り崩すだけ。

投資と債権の比率を5:5にする理由はアセットアロケーションのところで説明した通りです。

取り崩し結果(今年売った銘柄)

| SMT TOPIXインデックス・オープン | 1,504,637 円 |

| eMAXIS Slim 全世界株式(オール・カントリー) | 150,084 円 |

eMAXIS Slim 全世界株式(除く日本) | 529,194 円 |

| 合計 2,434,947 円 |

資産棚卸し時の現金資産は1,861万円だったため取り崩しました。

証券資産約8,400万円の4%にあたる330万円が取り崩し可能額だったので、約240万円を現金化。

2024年は約2,100万円の現金を持ってのスタートとなりました

今年は投資初期に購入した微妙な投資信託を中心に売却しました。

オルカンはSBI証券口座でほんの少しだけ買っていたものです。

私は楽天・SBI・マネックスの口座を持っていて、これまで使い勝手の確認もかねて適当にそれぞれの口座で買っていました。

そしたら集計やら管理がめちゃくちゃめんどくさくなったので(当たり前)、これからはなるべくシンプルに、オルカンは楽天だけとか、VYMはSBIだけみたいに、1つの銘柄は1つの口座にだけという状態にしていきたいなと思います。

投資をするなら取り崩すときの手間も考えておくべきだったね

まとめ

というわけで! 祝1億円! ついにFIRE! な記念すべき年となった2024年。

はたして本当に投資からの利益だけで生活していけるのか! 自分の人生を使った実験のはじまり! 家族も巻き込んでますが(ひどい

我が家の経験や実績が、FIREを目指す方の参考になることを願って、来年もブログに記録を残せたらと思います。

それではまた来年お会いしましょー

いや他の記事も書きなさいよ

( ^ω^)・・・